AKTIESKOLE - TEKNISK ANALYSE

Teknisk analyse er et stort studie, og det kræver et drevent analytikerøje at se mange af de mere specielle formationer. Nedenfor følger en kort gennemgang af de vigtigste begreber indenfor teknisk analyse, herunder korte beskrivelser af betydninger, formationer m.m.

Glidende gennemsnit

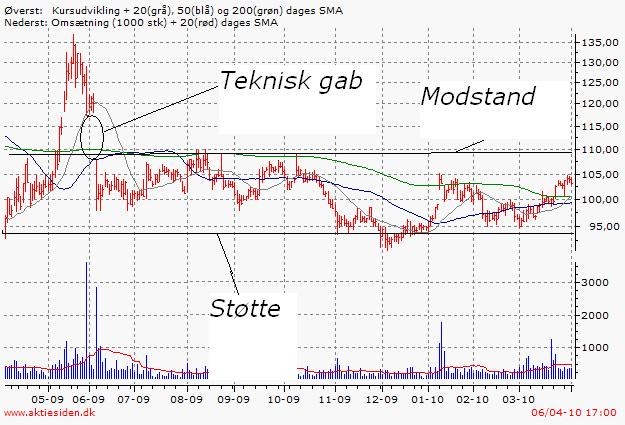

Ved at anvende glidende gennemsnit (= moving averages) kan man fange om en aktie er i en optrend eller en nedtrend. Man kan vælge at anskue et chart ved at anvende fx 20, 50 eller 200 dages gennemsnit. Ved 200 dages gennemsnit ligger der 200 dages kurshistorik til grund og et brud over eller under 200 dages glidende gennemsnit vægter således mere end fx brud af 20 dages gennemsnit. Man taler om at en aktie giver et købs- eller salgssignal (hhv. Golden og Death Cross) når den bryder over hhv. under fx 200 dages glidende gennemsnit, men flere faktorer kan dog spille ind. Dette begreb er dog et godt fingerpeg for at tolke den mulige kommende bevægelse for et givet aktiv.

RSI

Hvis vi ser RSI over 80 for en given aktie er sandsynligheden for yderligere kursfremgang på kort sigt meget lille, da tekniske analytikere enten vil tage gevinst eller afvente køb til RSI er faldet til mere normale tilstande. Det kan således ofte være en god ide for kortsigtede investorer at tage gevinst hvis RSI er markant over 80, og omvendt købe en aktie, såfremt RSI er markant overgjort med et niveau omkring eller under 20. Pointen i RSI er altså at man bliver opmærksom på om en aktie har flyttet sig for hurtigt op eller ned, og dermed støder på modstand eller støtte.

Omsætning

Man skal også forholde sig til omsætningens størrelse. Bryder en aktie over et glidende gennemsnit under stor omsætning, indikerer det stor køberinteresse og aktien kan givetvis stige yderligere. Stor omsætning på en top signaler udmattelse, og det samme gør sig gældende ved en stor omsætning ved en bund.

Modstand / Støtte

Ved at se nærmere på udviklingen i et chart kan man ofte indtegne nogle vandrette eller skrå liner, der flugter med toppe eller bunde, dvs. såkaldte kanaler. Dette kan give et fingerpeg om hvor modstand og støtte med stor sandsynlighed vil indtræffe. Hvis man fx kan tegne og flugte en linjen ved hhv. 54 og 56, vil det indikere støtte/modstand ved de respektive niveauer.

Flag og vimpler:

Viser sig som formationer, hvor en formation snævres sammen for at slutte i en spids. Herefter skal vi se et brud ud af formationen, og her er tommelfingereglen med mindre andre begreber indikerer noget andet, at et brud vil ske i samme retning som ved indgangen til formationen. Det er altid nemt bagefter at se en sådan formation, men det er meget sværere at definere og lokalisere denne mens opbygningen står på.

Gaps

Et gab opstår når kursdannelsen ”springer et led over”. Altså hvis en aktie på en dårlig nyhed falder mere eller mindre uden handel fra fx 120 til 100. Der er så et gap fra 120 til 100. Gaps bliver normalt altid lukket, og derfor er der grund til at tro, at vi trods et markant kursfald fra 120 til 100 alligevel før eller siden ser kursen stige til 120. Prøv at følge udviklingen i nedennævnte chart, og bemærk at alle gaps er blevet lukket. Ingen regel uden undtagelser, og tro ikke at denne regel er 100% sikker.

Triangler og rektangler

Førstnævnte kan minde om en vimpel med stigende toppe og stigende bunde, men hvor der ikke er tale om tendens til at linjerne mødes til sidst. Det kan også være faldende toppe og faldende bunde, men altså et billede hvor modstands- og støttelinjerne (kaldet trendlinjer) kører parallelt enten i opad- eller nedgående retning. Et rektangel minder om en triangel, men her løber trendlinjerne parallelt og vandret. En tommelfingerregel ved disse formationer er, at mønstret oftest ender med et udbrud i samme retning, som da mønstret blev indledt.

Top og bund

I mange charts kan man ud fra de historiske data udregne mulige toppe og bunde – såkaldte targets. Modstands- og støtteområderne defineres ved at se på langsigtede charts. Hvis en aktie over de seneste fx fem år adskillige gange har testet en kurs på 500 for derefter at falde tilbage, taler man om en top ved 500. Har niveauet været testet flere gange, er toppen mere markant end hvis det er første gang kursen afvises ved det pågældende niveau. Man kan derved tale om dobbelt, tripel osv toppe eller bunde. Jo flere gange en modstand eller støtte er blevet testet og efterfølgende blevet afvist, jo mere markant er niveauet.

Det betyder så også, at når vi ser et brud af det pågældende niveau, så bliver bevægelsen oftest meget markant i enten opad- eller nedadgående retning. Tester vi fx en gammel top ved 500, og det sker med en RSI værdi som kun lige er steget over 60, og hvor vi samtidig kan se et mønster med stigende toppe og bunde, ja så er odds gode for at vi kan se et endeligt brud over 500 modstanden. Bemærk at heller ikke her er noget 100% sikkert. Nogle gange ser vi et brud over eller under en vigtig modstands eller støtte zone, hvor det efterfølgende viser sig at bruddet var falsk. Det var næsten også for nemt, hvis vi kunne aflæse alt via gamle charts.

Head & Shoulders

Populært kaldet S-H-S (skulder-hoved-skulder). Ideelt ses en skulder, en efterfølgende stigning i en hovedformation og så et fald til samme niveau som skulderen på venstre side. Så tydeligt er det imidlertid ikke altid, idet det nogle gange kan være spejlvendt eller skråt faldende. S-H-S indikerer imidlertid en trendvending, og er derfor overordentligt vigtigt at prøve at se i charts. Det er altid nemt at se tingene i bagklogskabens spejl, men det vigtigste er at kunne forudse en mulig opbygning af et sådant mønster.

Der er tale om usikre forudsigelser, da mønstret jo oftest først bekræftes når trendvendingen indtræffer, og så er det for sent. Det er efter vores mening ulempen ved signallister m.m., som først ser tingene når de er indtruffet. Det kan være svært at se i praksis. Lad os tænke os et eksemple, hvor man kan se venstre skulder i intervallet 54-56, og efterfølgende en stigning til 61,50 som måske endda testes to gange. Stigningen klinger herefter af, og højre skulder opbygges igen i intervallet 54-56. HVis det er tilfældet, er der tale om et S-H-S mønster, og peger i retning af efterfølgende kursfald.

Det er utroligt spændende at studere charts, ”lege” med dem og prøve at fange diverse signaler. Nogle gange kan man se disse formationer, andre gange ser man dem først når ”ulykkerne” er indtruffet. Under alle omstændigheder er Teknisk analyse et godt værktøj. Vi anbefaler dog, at man kun anvender Teknisk Analyse sammenholdt med Fundamental Analyse og almindelig sund fornuft.

Graf på Lundbeck med eksempler:

Klik her for at læse flere lektioner i aktieskolen

Det siger kunderne: